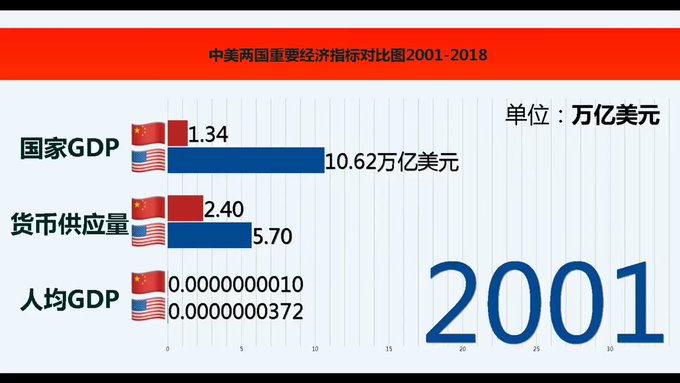

巴斯在推文中附了一张动态图,揭示了中国经济从2001年到2018年期间的“货币超发”现象,中国货币供应量(M2)的增长不仅明显高于GDP增长,同时中国货币供应量同比增长速度超过美国,从2009年开始连总量上也超过了美国。

根据动态图中的数据,2018年预计中国GDP约13.08万亿美元,货币供应量27.99万亿美元,M2/GDP比例是214%;相比之下,美国的GDP达20.20万亿美元,货币供应量是14.42万亿美元,M2/GDP比例是71%。

货币超发是指货币发行增长速度超过货币需求的增长速度,即货币发行量超过了维持经济正常运行所需要的货币量。一般认为,货币超发可能会引发通货膨胀、资产价格泡沫、信贷风险以及汇率贬值等问题。

中国是否存在货币超发现象一直是经济学界争论的焦点,集中在什么造成货币超发以及货币超发的表现有哪些方面。

稳定汇率是中共货币超发的根源

要理解中共货币超发,就先要了解中共的货币发行体系。首先,中国的货币体系是封闭、非自由的。中共为了保持政权稳定,几乎所有的钱进出都要通过其银行体系,灰色收入除外。

而其中最重要的一部分是外汇市场引发的货币增发。连前中共央行行长周小川也承认这一点,他在《国际金融危机:观察、分析与应对》一文中写道,因外汇储备积累、当局投放了大量的基础货币。

根据中国国内一家证券公司的研究报告,1996~2015年,外汇占款余额与M2的相关关系高达97%;2015年以后,外汇占款余额与M2的相关关系有所下滑,但仍保持在高位。

北京大学国家发展研究院教授周其仁曾撰文分析说,中国货币运动有两个圈。第一个圈是出口导向战略带来的贸易顺差,数万亿美元的外汇由企业和居民(被强制)卖给商业银行,后者又把绝大部分外汇卖给中共央行(中国人民银行),转为国家外汇储备。

需要指出,这是中共强制结售汇制度造成的,跟其它国家的常见外汇管理制度不同。中共当局把外汇视为一种资源或商品,在控制下进行分配,不管是企业或者居民,买、卖外汇都要通过银行来完成。

作为交易的另一面,中共央行在这个圈里负责购汇的同时,也把基础货币(M2)源源不断地“泵”入商业银行系统。随后,商业银行再通过放贷、释放庞大的流动性到市场,这是货币运动的第二个圈。两个货币圈互为表里,将印刷的人民币不断送入市场。

中共的出口导向型经济模式每年都能带回大量贸易顺差,对应的就是美元等外汇大量涌入中国、交换成人民币进入国内部门,一直让人民币汇率面临升值压力。

如果当局允许人民币自由浮动,中共央行印刷的是与外汇等量的人民币,自然不存在货币超发现象,因为所有的压力都可以通过经济体的自动调节消化。

但中共当局很清楚人民币升值不利于贸易出口、并拖累经济增长,所以一直以来的政策是紧盯美元指数以及美联储政策,强行保证人民币兑美元汇率稳定。

这就造成人民币的升值压力得不到纾解。举个简单例子,假设人民币的正常汇率是1美元兑6元,那么现在接近7元,就意味着中共央行对应每年3、4千亿美元的贸易顺差,每年都要人为多增加3、4千亿元人民币的市场投放量。

这是什么概念?2017年中国人均可支配的收入是2.6万元,新增3千亿元人民币投放市场,意味着近1,200万名中国人一年的收入才够填补让人民币不升值的成本。如果分担到每个中国人头上,相当于每年每人分别多花219元才能冲抵这一笔账(以中国人口数13.9亿计算)。

“人民币汇率长期处于外升、内贬的双重矛盾中”,美国南卡罗莱纳大学艾肯商学院教授谢田表示。他认为,因为中国巨大的出口顺差,对应了人民币对外升值的压力;同时,中共在国内过度印钞,政府投资刺激经济、催发房产泡沫,又释放了人民币对内贬值的压力。

货币超发的另一头 提高房地产价格

那么中共近18年拚命印钞放水,为何没有引发严重的通货膨胀?中国的物价似乎总在可控范围,这种违反常识的“中国(中共)特色”背后隐藏了什么?

这些年来,中共当局一直通过限制生活用品价格涨幅、控制中国通货膨胀数据不暴涨(也与CPI统计方法有关,这里不介绍),但对最大的一块房地产等资本品的价格猛涨却有意放水,并寄望用这些投资吸走大量民间储蓄。

根据估计,中国的住房存量价值可能超过GDP的六倍,如25年前的日本房地产泡沫破裂前。以中国的工薪家庭为例,房产占总资产的比重约78.2%,其中又有至少一半的信贷以房贷为担保。

2016年中国个人可支配收入只占GDP总值的42.5%,不仅远低于发达国家,且逊于印度;但中国家庭债务却占到家庭可支配收入的115%,按此增速,七年内将达到200%。

中国财经专栏作家叶檀8月9日曾总结说,中国百姓财富有三大特色:一是GDP增长,百姓收入不怎么长;二是百姓财富主要集中在房地产;三是去杠杆债务一爆雷,百姓财富没人管,成为主要受害者。

这三种情况中,房地产隐藏的风险最大。如果泡沫破裂,房地产市场正常估值、房价可轻易出现对半腰斩,届时中产收入阶层的资产会消失一大半,而一旦房地产崩盘,如同“兜底的口袋破裂”,势必引发全面性金融危机。

知名独立经济学家谢国忠8月也在《南华早报》发文说,从2002年以来,只要中国经济一遇到挑战,当局就采取流动性政策(货币超发),靠着吹起房地产等资产泡沫、带动经济复苏。

他批评说,中共当局的做法是在不断积累经济扭曲的“恶果”,激化贫富不平等以及买不起房产人士的不满,同时也让家庭收入和消费在经济中的比重日益萎缩。

此外,货币超发也造成企业产能过剩,导致企业对补贴和贷款的依赖,并让金融体系中不良资产激增。反过来,这些问题又迫使中国(中共)政府不断提高流动性以防止“大厦”坍塌。

“政府一直骑着这只老虎十多年”,谢国忠说。

荷包鼓了,老百姓却更不敢花钱了;尤其在美中贸易战对峙预期下,中国国内消费降级的趋势更加明显。

南卡罗莱纳大学教授谢田表示:“在正常国家,货币外升内贬的压力会因为市场调节、汇率变动和物价升降,而自动调节、达到平衡。但在中国,因为同时操纵汇率、汇兑、印钞(M2)和物价(及编造通胀数据),升贬压力不能平衡,这才出现今天的局面。”

他说,如果外贸出口还比较不错,可维持出口和人民币价格坚挺,表面上撑著购买力,但美国总统川普(特朗普)上任以来、已大幅调整对华贸易政策,若未来中国对外贸易放缓、外汇储备下降,不足以支撑人民币预期走强,中国的经济问题可能会一触而发。

外界认为,中国M2/GDP高比率问题已不是“谜”,但要如何解决则是一个真正的难题。因为只有从根本上改变中国经济(结构),才有可能改变中共的“货币超发”怪现象。

(大纪元:http://www.epochtimes.com/gb/18/10/15/n10785340.htm)